移动金融热背后的冷思考

移动金融热背后的冷思考

王定胜

(中国人民银行昭通市中心支行 云南 昭通 657000)

今年羊年春节,“抢红包”无疑是全球华人的热衷的节目,影响范围覆盖全球。据统计:除夕日,数以10多亿的用户通过微信、手机QQ和支付宝等移动金融平台,共收发红包达18.87亿次,让移动金融再次成为热点。当今,信息技术创新一日千里,移动互联网已渗透到人们生活的方方面面,大大地改变了人们的生产、生活方式。移动互联网也同样深刻地影响着金融,随着我国4G 牌照发放,加上我国网络手机用户数世界第一这一坚实基础,移动金融搭乘移动互联网的班车必将在我国遍地开花。互联网改变金融模式是颠覆性的,无疑移动金融必将成为金融宠儿。笔者认为,面对目前各方热捧移动金融,我们应该冷静思考,规划如何发展我国的移动金融,使之更好地为国民经济服务。

一、移动金融的特点,使金融服务突破时空限制。

1.移动金融服务没有空间限制。

信息技术的发展,使得金融服务具备了移动的特征,从而打破了金融业固化网点的旧模式,突破了空间限制。

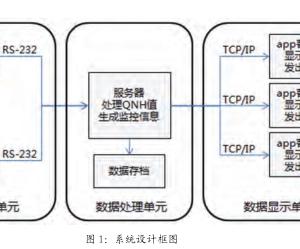

移动信息技术快速发展,使得移动网络有着数以亿计的客户基础,银行机构只需要在用户的智能手机上部署一个APP,该手机即成为一个该金融机构的一个银行网点,就能满足客户对于金融服务需求的多样化、便利化。可以预见,随着移动互联网时代的到来,移动银行将替代实体银行交易,成为未来的商业银行的主流模式之一。当前,消费者已能可通过手机银行、移动POS和移动ATM等方式享受移动支付、现金转账等的金融服务。因此,随着移动金融的发展,银行传统的服务模式将加速向移动金融服务模式发展。从技术上看,现有移动支付技术的发展已较为成熟,理论上只要有网络信号的地方都是金融机构的服务范围,实现了金融服务无空间限制。移动金融的发展和覆盖,从而借助移动金融这一重要手段,也可以低成本解决我国边远落后山区金融机构网点布局少的局面,从而实现普惠金融。

2.移动金融没有时间限制。移动金融,使商业银行金融服务方式产生了革命性变革。没有时间限制,能够随时为身处各地的用户提供24 小时全天候的金融服务。移动金融让客户使用商业银行手机APP实时沟通,轻松手指一滑,就得到金融服务,无论对客户还是商业银行来说,这些服务都是全天候的。

二、我国移动金融发展应冷静思考的问题。

1.标准

目前,移动金融炙手可热,国际巨头纷纷布局,跑马圈地,而我国作为全球最大的移动金融市场,应抢先统一技术标准,成为标准的制定者,以免受制于人,维护国家利益。

目前我国移动金融的标准有银联和中国移动的两套技术标准。两套方案各有优势,致使移动金融的技术标准处于混乱状态,而正是因为缺乏统一行业标准,多数开展移动支付业务的金融机构处于观望状态,不利于产业各方形成合力促进我国移动金融业务的健康发展。因此,时不我待,建议应在国家层面协调建立统一的移动金融技术的标准,减少浪费。我们在标准的选择上应坚持安全、自主可控、开放的原则。

2.安全

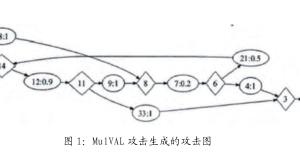

移动金融在快速崛起之时,信息安全风险也面临严峻的考验。目前,支撑移动金融的大数据、云计算等新技术发展还不成熟,安全机制有待完善,安全管理水平有待提升。在移动金融业务数据和客户个人信息全部电子化的情况下,信息安全若得不到有效保障,可能酿成业务数据和客户信息灭失、泄露的重大风险。加之移动金融涉及客户信息、金融交易和各种消费习惯等私密信息,是信息安全成为移动金融健康发展的生命线。因此我们在发展移动金融时,应严格落实我国金融行业相关标准的信息安全要求,加快推行基于金融IC卡安全芯片的线上有卡交易方式,在关键的技术和产品上,应优先采用自主产品,坚持“安全可信、联网通用”原则,始终把客户权益保护放在首位,让消费者享受便捷金融服务的同时,有效保障金融资产安全。

3. 监管

面对移动金融,对监管者当局来说也是新问题也是难题,由于现在各参与机构尽量促使消费便利化,该行业进入门槛低,大量滥竽充数者混入到了移动金融领域,使得通过移动金融支付产生的虚假交易和资金匿名洗钱转移的问题带来监管难题。加之,我国移动金融模式尚未成型,以银行和运营商为主导的两大阵营正在不断地推进过程中,尚未形成统一监管体系,因此我们应该在深刻移动金融的基础上,构建监管体系。一是应推动完善移动金融法律框架,让监管者有法可依。二是要理顺监管渠道,建立监管协调机制。银行、电信分属不同的监管主体,监管问题需要在央行和工信部建立监管协调机制。三是监管者在对待移动金融这一新事物应坚持包容性、鼓励创新的原则上进行监管。

综上,我们要在标准、安全和监管等方面加大工作力度,为移动金融发展奠定必要基础,近来,央行和及国家相关部门在移动金融的发展采取了一系列举措,笔者坚信,随着以上问题的逐步解决,我国的移动金融必将迎来发展的春天,移动金融必将百花齐放。