互联网+下商业银行服务小微企业的实践与思考

收藏

打印

发给朋友

发布者:lunwenchina

热度0票 浏览56次

时间:2021年3月18日 09:15

文/陈美娇,中国农业银行股份有限公司南昌市青山湖支行文章摘要:在互联网背景下,我国商业银行发展形势已实现重大突破,即从以往独立型发展模式向服务型发展模式转变,从银行发展根本理念出发,致力为小微企业解决融资问题,帮助小微企业更好发展。本文分析互联网+下商业银行服务小微企业的具体实践,探究互联网+下商业银行服务小微企业的相关对策,旨在为小微企业提供更好、更全面的金融服务,推动小微企业稳定发展。

关键词:互联网+;商业银行;小微企业

近几年来,我国社会主义经济持续增长,部分小微企业在国民经济影响下也呈现出新的发展态势,对我国构建社会主义经济起着重要作用。基于此,我国中央政府对小微企业的市场发展形势越来越重视,当地商业银行也表示大力支持小微企业经济发展,并提供一系列金融服务,旨在帮助小微企业更好发展,为社会主义经济建设和发展贡献力量。

1 互联网+下商业银行服务小微企业的具体实践

1.1深入贯彻“服务”理念

在互联网时代背景下,我国商业银行为长远发展,积极创新经营模式,深入贯彻服务型经营模模式,以小微企业发展为中心,积极围绕小微企业开展一系列服务活动。一方面,商业银行秉持服务型经营模式,深入了解当地特色文化产业,全面掌握当地小微企业市场发展形势,从实际出发,建立集系统化、科学化、高效化支行机构,全面实施商业银行发展产业链,让银行为小微企业提供一对一的产业服务;另一方面,设立银行网点,让商业银行产业链扩大规模,并根据小微企业具体经营产品的差异性,提供针对性强的专业金融服务,满足小微企业发展需求,让小微企业能够享受更好金融服务。

1.2建立专业团队

为进一步完善银行金融服务,商业银行根据小微企业发展态势,建立专业团队,为小微企业提供专业性强、专业技能水平高的团队服务。一方面,与当地政府联系,全面认可政府发展方向和政策,并以团队模式推进商业银行产业链进一步发展,以工作室形态与当地政府党委建立深层次的联系,并与当地经信委互相协调工作,致力推动新产业链发展;另一方面,将走访工作做到位,进一步落实新兴银行产业链发展政策,确保每项产业链精准落实到位,并具体到小微企业甚至个人,全面推进新兴产业链发展。

1.3专业解决措施

一方面,深入了解新兴产业链发展特色,全面掌握新兴产业特点,根据小微企业市场发展态势,制定专业化、技能强的针对性金融服务,并将金融服务与信贷产品有效结合起来,充分发挥新兴产业链的发展优势,为小微企业提供高效、专业金融解决对策;另一方面,重点关注新兴产业链发展对象和重要发展企业,进一步优化绿色通道,全面打造基于小微企业的融资渠道,努力推行专利贷、快乐流水贷等金融贷款服务,拓展小微企业融资渠道,确保小微企业可持续发展。

同时,线上推行融e金融服务,让小微企业通过手机就能开展金融服务,优化金融服务管理模式,提高新型产业链发展效益。

1.4实行专业政策

一方面,大力支持当地经济发展政策,深入贯彻“一二三四五”

经济发展理念,降级贷款利率,提高小微企业贷款频率,进一步优化金融服务,同时市场行业发展态势不同,对小微企业不良率给予适当宽松政策;另一方面,建立专项资金融资渠道,推动转贷基金金融服务模式,从根本途径上帮助小微企业解决融资问题。另外,协同当地政府、银行、企业以及园区,建立帮扶基金项目,并对当地上市公司给予一定政策支持,扩大融资渠道。

2 互联网+下商业银行更好服务小微企业的相关思考2.1健全专项金融政策制度

从发展模式角度来讲,小微企业不同于中大型企业,其本身发展特点具有一定特殊性,这便要求当地政府在实行金融政策时要根据小微企业发展特点,不断制定和健全专项金融政策制度。一方面,要充分了解小微企业发展特点,并根据其本身特殊性制定转项金融政策,确保金融服务能充分迎合小微企业发展规律,另一方面,根据小微企业本身地域特征、发展产业特征以及市场活跃态势等因素建立相关激励机制,并通过此种方式制约、规范小微企业日常发展行为,在鼓励小微企业大力发展产业同时,也对其发展行为产生一定制约作用,让小微企业在良好经营模式下稳定发展。

2.2更新金融服务模式

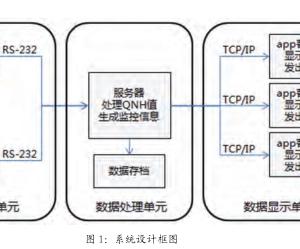

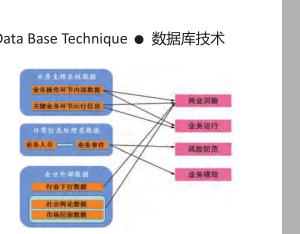

首先,商业银行要积极顺应时代发展形势,深入应用互联网、计算机等现代化科技技术,大力推进手机线上银行APP和相应金融服务,并充分利用人工智能系统进一步优化金融服务模式;其次,全力开启线上与线下共同经营模式,扩展金融服务范围,并根据线上线下发展模式构建一对一的专业服务团队,及时帮助小微企业解决金融问题;最后,深入挖掘新兴产业链发展优势,建立专项融资系统,并为小微企业推出各项融资服务,深层次满足客户特殊要求。

2.3创新金融产品

现阶段,许多商业银行仍然以传统金融产品为主,基于小微企业的专项金融产品相对来说发展理念较为落后,影响小微企业长远发展。基于此,商业银行要积极创新金融产品,弃陈推新,大力开发新型产业链衍生产品,补足互联网时代下金融产品的缺陷,让金融产品为小微企业提供现代化、科学化金融服务。另外,根据小微企业实际发展需求,创设专项金融产品定制渠道,有针对性帮助小微企业解决金融问题,让企业在日益严峻的市场形势下稳定立足,并不断提高市场竞争力,促进小微企业可持续发展。

2.4金融服务专业化

商业银行要不断优化金融管理方式,构建专业化管理队伍,努力提升银行工作人员服务水平,同时建立以小微企业为主要服务对象的部门机构,深层次开展小微企业金融服务,为小微企业提供专业化金融服务。此外,要健全专业化金融产品经营体系,构建专业经营组织机构,切实推进专项服务式支行和网点建设,加快小微企业专项金融服务渠道的构建。

【参考文献】

[1]吴帆.深化小微企业金融服务浅议[J].金融经济,2019(22):13-14.

[2]曲向军,周宁人,郭明杰,Chira Barua,Balazs Gati,Tara Lajumoke,Zubin Taraporevala,Andras Havas,Miklos Radnai.开辟银行业务新格局:如何利用生态圈赢得小微企业市场[J].新金融,2019(11):10-16.

[3]牛学磊.关于国有商业银行服务小微企业的思考[J].中国物价,2019(11):67-70.

【作者简介】

陈美娇,单位:中国农业银行股份有限公司南昌市青山湖支行,职称:中级经济师。