股指期货与溢出效应的关系研究

收藏

打印

发给朋友

发布者:lunwenchina

热度0票 浏览85次

时间:2020年9月16日 10:34

——以沪深300为例

文/杜紫轩,中山大学

文章摘要:改革开放至今,我国的经济与金融市场实现了飞速的发展,与此同时,多种金融衍生产品也在不断出现。股指期货是在该背景下衍生出的重要金融工具,随着沪深300股指期货的上市,标志着我国的金融行业发展又取得了新的进展。本文主要研究沪深300股指期货与波动溢出效益之间的关系,研究结果对于优化金融行业的运作机制以及完善金融体系有着重要的意义。本文通过建立GARCH模型,对2013-2018年沪深300期货与股票指数之间溢出效益之间的关系进行分析研究,结论表明,股指期货能够影响波动溢出效益,对降低市场风险、抑制市场波动有显著的作用。

关键词:股指期货;溢出效应;GARCH模型

1 引言

股指和与之对应的期货之间具有先天性的联系,一直以来俩者之间的价格关系进而导致的波动关系都是国内外学者研究的重点内容。沪深300股指期货的上市优化了我国股票市场的运行,加强了市场的参与度,已经成为目前金融市场重要的金融工具之一。

2015年的“股灾”引起了社会的关注,诸多学者和经济学家认为沪深300是引发此次股灾最本质的原因。至此以后,国家出台了一系列政策对股票指数的期货施行了限制,进而通过限制交易的方式来稳定当前股票市场的价格走向,当股票的价格浮动趋于正常后,再减弱对股票交易的限制规定,与2017年恢复原有的交易模式。

在两年多时间里,关于期货的政策和制度经历了从正常到限流再到正常的变化,在短时间内对于不同的调控目标制定不同的政策,是否对股票市场产生了直接的影响是需要我们来探索的内容。沪深300属于我国较为核心和重要的金融工具,在全球金融领域也属于超大规模的范围,同时也是我国证券交易市场时间跨度最大的股指期货合约,这对于股票市场的发展和进步具有非常重要的意义。对政策调控进行分析和特征的判断,有助于为我国的股市未来的发展提供更加有效的建议,促进股票市场更好更快的发展。

本文通过收集我国2013至2018年股票市场的交易数据,对沪深300股票指数与股指期货二者与溢出效应的关系作出研究,希望通过研究结论,发展二者之间相互影响的实际状态,为今后对于股票市场溢出效应的研究提供一定的理论基础。

2 文献综述

2.1国内外研究现状

上世纪七十年代,国外诸多学者对股票指数、期货价格以及二者对于市场风险的稳定功能做出了研究,研究结果表明,期货可以使得股票交易的参与者增多,进而增加市场的活跃程度,与此同时,由于期货交易成本低的特性使得其影响可以更快的对股市发挥作用,进而减慢价格波动。1987年,Stein在理论的角度认为,股指期货会对股票市场的指数波动情况产生正向影响,其观点中证明,股指期货会增加低质量交易,减弱股指期货与价格之间的影响关系,进而加快溢出效应。还有一些学者认为,在期货交易加快溢出效应的时候,也不能认为其价格不能对市场价格产生更加稳定的影响。

1989年,Ross提出,信息的不断增加会导致市场波动更加剧烈,但是在这种状态下并不能说明市场的稳定性遭到了破坏。

国内外一些早期的研究当中,有经济学家认为,股票的指数与期货价格之间的影响是单方向的,二者不存在相互影响的状态。但在后来的研究当中,二者之间互相影响的效应越来越多的被学者验证,以及其作用的程度大小也由于具体情况的不同而得出了不尽相同的研究结果。

1991年Chan指出SP500股票指数与期货价格之间的相互影响程度基本相同。2002年Lin证明台湾股票指数对期货市场的波动影响程度是期货市场对其反向影响的1.5倍。1999年Tes研究得出,工业市场的股指期货对于股票指数的影响作用更大。由此可见,对于具体的研究样本和不同证券交易市场的具体情况,对于股票指数与股指期货对溢出效应影响关系的研究结论也会有所差别。

2.2我国股票市场与沪深300之间的影响研究

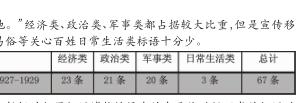

证券行业在我国的发展时间较短,体制不完善等问题长期存在于我国的证券市场当中,目前,我国推出了沪深300、中证500以及上证50这三支大型的股票指数期货,从2006年开始,沪深300开始进行运行,2010年,沪深300正式上市,从此以后,沪深300股票指数与期货价格之间的关系以及对于股票市场波动的影响成为了研究的焦点。

本文将2015年的股灾作为一个时间分界点,在此之前,有许多研究人员认为股票市场的指数与股指期货之间存在双向影响的关系,并且多数研究结论倾向于期货对于股票指数市场的影响大于其反向的影响程度。但是,在2015年的股灾发生过后,股灾将一部分学者的研究焦点聚集到了二者之间的溢出效应。2016年田树喜经过实证研究得出,在股价上升的时期,期货价格可以单项影响股票指数的波动情况,在下降的时期,二者之间呈现出较为明显的溢出效应进而导致波动的程度更加强烈。

总的来说,现有的对于股票市场股指期货与股票指数的研究具有一定的限制,首先,对于2015年股票暴跌阶段的溢出效应的研究成果很欠缺,并且大多使用的模型准确度不高。其次,在样本的选取方面,大多数的学者在实证分析时选用了日收益率作为分析数据,缺失了大量交易信息,无法完整描述每日波动的具体特征。

3 实证分析

3.1模型建立

美国经济学家恩格尔在1982年首次提出ARCH模型,该模型可以反应出金融产业时间序列之间存在的聚集性的波动特征,但由于该模型具有较多的约束性,1986年Bollerslev对其进行了模型优化,提出GARCH模型,随后,诸多经济学者对该模型进行了一系列的创新和扩展,从而形成了能反应多种波动特征的模型,形成了一个模型族。但是,上述的模型大多未考虑到不同影响因素之间的相关特征,或为研究的变量数量过多,基于此问题,Bollerslev在1990年提出了CCC-GARCH模型,将研究的变量限制为两个,并且二者之间的相关性固定。